為替FXのアノマリー分析|円高になりやすい月6つと円安になりやすい月6つ

FX(東京ドル円)のアノマリーについて

アノマリー(Anomaly)とは、季節性ともいわれることがありますが、株や為替の合理的に説明のできない値動きのことをいいます。具体的には、株式投資における1月効果などが有名です。

為替(FX)の値動きにはこのようなアノマリー(季節性)はあるのでしょうか。月ごとのFXの季節性を東京ドル円(USDJPY)での値動きを検証して確認します。

ドル円の月ごとの季節性の検証

株でも為替相場でもアノマリーはあるといわれていますが、何事も確認が必要ですので、ここではドル円の為替相場が何月に上昇し円安になりやすいか(または何月に下落し円高になりやすいか)を検証してみます。

今回は1996年1月から2018年6月までの22年半の期間で検証してみます。

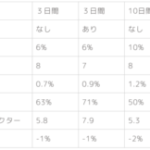

するとそれぞれの月の上昇率(円安になりやすさ)は次のようになりました。

1月 円安傾向

2月 円安傾向

3月 円安傾向

4月 円高傾向

5月 円安傾向

6月 円高傾向

7月 円高傾向

8月 円高傾向

9月 円高傾向

10月 円高傾向

11月 円安傾向

12月 円安傾向

表の値は東京ドル円の月足の始値から、月足の終値にかけての変動率の各月ごとの平均値です。

検証期間の全体ではやや円安の値動きでしたが、月によって円安になりやすいか、円高になりやすいかがかなりはっきりとあらわれました。

大きく分けて6月から10月が円高傾向で円高になりやすく、11月から翌年の3月までが円安傾向で円安になりやすいといえます。特に11月は平均して1%以上の円安となっており、強いアノマリー(=季節性)が見てとれます。

FXでアノマリーが生じる理由

理由について一応分析してみると、3月まで円安傾向だったのが、4月に円高傾向となるのは日本企業の決算により、外貨(この場合はドル)を円に替えるからと考えられますが、決算対応が理由なら、3月中にその効果は現れるはずなので他の要因もありそうです。

一方で、9月に円高傾向で円高になりやすいのは、中間期の決算への対応のためだと考えられます。

また、欧米の外国企業は12月決算であることが多いため、年末には逆に外国企業の持っている円が現地通貨やドルに変えられるため、円安傾向になると考えられます。11月や12月にドル円が円安傾向で円安になりやすいのはそのような理由が考えられます。

季節性(アノマリー)を生かしたFXのトレードの勝率・利益

では、このFXのアノマリーを活用したFXのトレードの勝率と利益を確認してみます。

まずは、アノマリーで円安傾向にある月は月初から月末にかけてにロングし、円高傾向の月は月初から月末にかけてショートした場合の勝率・利益などの売買成績は以下のようになりました。(対象期間はさきほどと同じ22年半です)

| 総損益 | 115.7% |

| 勝率 | 52% |

| プロフィットファクター | 1.48 |

プロフィットファクター(総利益/総損失)は1.48であり、そこそこの成績だといえますが、アノマリーのみでトレードするほどではないですね。

次に、さきほどの分析で6月から10月が円高傾向で円高になりやすく、11月から翌年の3月までが円安傾向で円安になりやすいといえたため、6月から10月まではドル円をショートし、11月から翌年の3月まではドル円をロングした場合の勝率・利益を検証してみます。

| 総損益 | 113.8% |

| 勝率 | 53% |

| プロフィットファクター | 1.60 |

総損益はやや減っていますが、プロフィットファクターの数値は改善しています。

次に、検証の中で一番円安の傾向が強かった11月だけにしぼって勝率・利益をみてみます。

| 総損益 | 22.3% |

| 勝率 | 50% |

| プロフィットファクター | 2.06 |

プロフィットファクターは2を超えておりいままでの中では一番良い数字ですが、勝率がちょうど50%であり、円高・円安の確率という意味では傾向は見いだせないようです。

結論としては、FXのアノマリーはあるにはありますが、それだけではトレード戦略にするには心もとないといえます。

FXのアノマリーを使う場合は、フィルターなどの形でトレード戦略に組み込むのが良さそうです。

👦「トレードは自己責任でお願いします」

FXのアマノリー(季節性による変動)の株価への影響

一般に円安は輸出に有利、円高は輸出に不利だとされます。

そのため、為替が円安傾向となると輸出企業の業績にプラスに働くと考えられるため、輸出企業の株価の上昇が見込まれます。

その結果、為替市場のアノマリーが株式市場へも影響すると考えられます。

ただし、株式市場へのアノマリーの影響がこのメカニズムの通り働くかは、株式市場でも検証して確認する必要があります。