キャッシュフロー計算書|知らないと怖い黒字倒産

キャッシュ・フロー計算書とは

キャッシュ・フロー計算書のキャッシュはお金、フローは流れを意味します。

ですから、キャッシュ・フローはお金の流れのことです。

つまり、キャッシュ・フロー計算書は、キャッシュ・フローの状況を示す財務諸表といえます。

キャッシュ・フロー計算書の必要性

たとえば、私たちが会社の経営者だとイメージします。

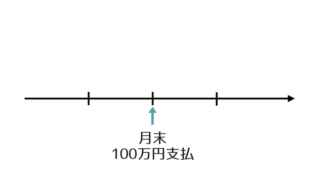

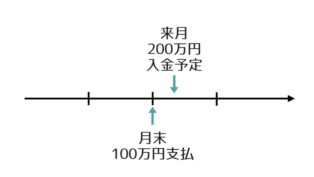

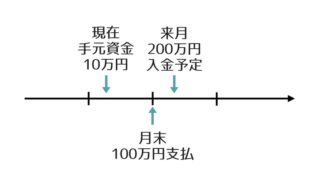

いま自分の会社が月末に100万円支払わなければならない状況にあるとしましょう。

会社の経営は比較的うまくいっていて、来月のはじめには200万円の入金があるとします。

会社の経営は比較的うまくいっていて、来月のはじめには200万円の入金があるとします。

ですが、いま現在、手元には10万円しかないとします。

そうすると、10万円しかないのに、100万円払わなければいけないということになります。

なんとか一時的にお金を借りてきて100万円を支払うことができれば、次の月に200万円が入ってくるので、会社は何の問題もなく続けることができますし、トータルでは儲かっているといえるので、会社は順調に成長していけます。

だけど、それができかったら、たとえ黒字でも会社は倒産してしまうことになります。

こういった倒産を黒字倒産といいます。

倒産というと、会社が儲からないから倒産すると思いがちですが、本当はそうではなくて会社が倒産するのは、手元に支払うお金がないから倒産するんですね。

ですから、お金、つまり、キャッシュというものが重要になってきます。

これはある期間の収益から費用を引いたP/Lの利益では分からない数字です。

このキャッシュの状況を知るために導入されたのが、キャッシュ・フロー計算書になります。

キャッシュ・フロー計算書

企業の資金の状況を明らかにするために、一会計期間におけるキャッシュ・フローの状況を一定の活動区分別に表示する財務諸表

これがキャッシュ・フロー計算書の定義になります。

キャッシュ・フロー計算書の資金(キャッシュ)の範囲

キャッシュとはお金のことですが、このキャッシュ・フロー計算書におけるキャッシュとはどのようなものを指すのかについてお話します。

キャッシュ・フロー計算書が対象とする資金の範囲は現金及び現金同等物です。

ここでいう「現金」には、当座預金や普通預金などを含みます。

現金といっても、現金だけではないよということです。

一方で、「現金同等物」というのは、短期の定期預金や譲渡性預金などです。

譲渡性預金というのは、譲渡可能な預金のことです。

普通、定期預金などは譲渡できません。

定期預金を買ったからといって名義を変えてくれなんていっても、銀行は認めてくれません。

ですが、譲渡があらかじめ予定されていて、譲渡可能な預金のことを譲渡性預金といいます。(譲渡性預金はCDともよばれ、企業の決済などに使われますので、通常、個人にはなじみがありません。)

キャッシュ・フロー計算書の現金と現金同等物の概念は、貸借対照表(B/S)上の現金及び預金や実現主義における現金同等物とは異なった概念です。

キャッシュ・フロー計算書のひな形

このキャッシュ・フロー計算書のひな形は2種類あります。

|  |

両者の違いはIの営業活動によるキャッシュ・フローの部分だけです。

キャッシュ・フロー計算書の3つの区分

どちらのひな形でもキャッシュ・フロー計算書には、いまのⅠ営業活動によるキャッシュ・フローとⅡ投資活動によるキャッシュ・フロー、Ⅲ財務活動によるキャッシュ・フローという3つの区分があります。

このキャッシュ・フロー計算書の3つの区分についてみていきます。

営業活動によるキャッシュ・フロー

まず、営業活動によるキャッシュ・フローは、営業損益計算の対象となる取引などによるキャッシュ・フローからなります。

営業損益計算というのは損益計算書P/Lの営業利益のことです。

つまり、P/Lの営業利益をキャッシュに直したものが営業活動によるキャッシュ・フローにあたるというイメージで考えておきます。

投資活動によるキャッシュ・フロー

次に、投資活動によるキャッシュ・フローは、固定資産や有価証券の取得・売却などによるキャッシュ・フローです。

固定資産や有価証券を買うとお金が出ていきますし、売るとお金が入ってきます。

そういった、投資活動も基づくお金の流れが投資活動によるキャッシュ・フローになります。

財務活動によるキャッシュ・フロー

そして、財務活動によるキャッシュ・フローは、資金の調達・返済によるキャッシュ・フローです。

借入によりお金を借りれば、お金が入ってきます。(キャッシュ・イン・フロー)

そのお金を返せば返済によりお金は出ていきます。(キャッシュ・アウト・フロー)

そういった借入金や社債などの資金の調達や返済を理由にするキャッシュ・フローが財務活動によるキャッシュ・フローになります。

営業活動によるキャッシュ・フローの表示方法

この中で、特に営業活動によるキャッシュ・フローの表示方法が大切になります。

営業活動によるキャッシュ・フローの表示方法には、直接法と間接法があります。

直接法による営業活動によるキャッシュ・フローの表示

直接法というのは、主要な取引ごとに収入と支出を総額で営業活動によるキャッシュ・フローを表示する方法です。

営業収入や原材料または商品による仕入支出のような取引ごとに表示する方法が直接法になります。

間接法による営業活動によるキャッシュ・フローの表示

間接法とは、税引前当期純利益に必要な調整項目を加減して営業活動によるキャッシュ・フローを表示する方法です。

税引前当期純利益からスタートして、減価償却費などを調整して営業活動によるキャッシュ・フローを計算する方法が間接法になります。

減価償却費は、非現金支出費用であり、費用は計上されますが、現金は出ていきません。

そのため、損益計算書P/L上では費用としてマイナスされていますが、資金の支出はないので、キャッシュ・フロー的にはマイナスすべきではありません。

そこで、減価償却費がマイナスされている税引前当期純利益に減価償却費をプラスすることで、キャッシュ・ベースに直してあげる必要があります。

減価償却費の部分の金額がマイナスをあらわす△×××ではなく、プラスをあらわす×××となっているのはそのためです。

このことを減価償却費の調整とここではいっています。

直接法と間接法のうち実際の実務では間接法が多く用いられています。

理由はP/Lからつくればいいので、つくるのがラクだからです。

直接法の場合、項目ごとに集計が必要なため、手間がかかるためあまり用いられてはいませんが、キャッシュ・フローがどんな取引で生じているかというキャッシュ・フローの原因がわかりやすいのは直接法だといえます。

以上がキャッシュ・フロー計算書になります。