移動平均とは|SMAとEMAの違い・どっちが良い?単純移動平均と指数平滑移動平均

移動平均と移動平均線

相場の状態を判断する目安として移動平均を使った移動平均線を用いることがあります。

まずは移動平均について説明したあとで、移動平均線についてわかりやすく説明します。

移動平均には単純移動平均と指数平滑移動平均などの種類があります。(移動指数平均という表現は誤り。)

単純移動平均のことをSMAといい、指数平滑移動平均のことをEMAといいますが、株式投資やFX投資ではSMAとEMAどっちを使うのがいいのでしょうか。SMAとEMAの違いについて説明しながら考えてみます。

単純移動平均SMA

単純移動平均は、英語でSimple Moving Averageとあらわされ、略してSMAとよばれています。

単にMAと表現する場合は、単純移動平均のことを指します。

株式投資やFXでは単純移動平均は、25日や75日、200日などの一定期間の終値の平均値として計算されます。

指数平滑移動平均EMA

一方で、指数平滑移動平均は、直近の値を重視した移動平均です。(読み方は「しすうへいかついどうへいきん」です。また、移動指数平均ではなく指数移動平均(指数平滑移動平均)です。)

指数平滑移動平均は、英語でExponential Moving Averageとあらわされるため、略してEMAとよばれます。

指数平滑移動平均は以下のように計算されます。

直近の株価(終値)×平滑化定数+直前の移動平均値×(1ー平滑化定数)

平滑化定数は0.1や0.05などの少数になります。

たとえば、平滑化定数が0.1の場合、過去の値は毎日0.9掛けされることになります。

単純移動平均と指数平滑移動平均の違い

単純移動平均だと10日の単純移動平均(SMA)は直近の10日間の各日が10分の1ずつ(0.1ずつ)の重みでカウントされています。

そのため、10日前の値も10%分(0.1分)移動平均値に影響して寄与しています。

これに対して、指数平滑移動平均(EMA)の場合、平滑化定数が0.1なら、直近の値(株価)は最初は0.1だけカウントされますが、その後は、過去の値として毎日0.9倍されていくため10日前の値(株価)は指数平滑移動平均の値に対して0.1分にあたる10%も影響を及ぼさないことになります。

このように指数平滑移動平均は、直近の値を重視しているため、単純移動平均よりも価格の変化に敏感に反応します。

また、10日単純移動平均(SMA)では、11日前の値はまったく考慮されません。

これに対し、平滑化定数が0.1の指数平滑移動平均(EMA)では、11日前の値も考慮されますが、過去になればなるほどその影響は小さくなります。

このようにSMAでは、対象期間の前後で計算にカウントされるかどうかが100か0で大きな落差が生じますが、EMAでは、その影響が「平滑化」されていて、それぞれの株価の影響が過去にさかのぼって滑らかに減じていくというのが特徴になります。

これがSMAとEMAの違いになります。

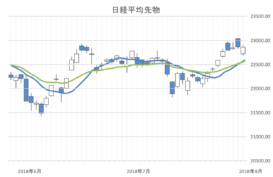

グラフは日経平均先物の10日の単純移動平均線SMAと平滑化定数が0.1の指数平滑移動平均線EMAのグラフです。

単純移動平均線が青色、指数平滑移動平均線が緑色で描かれています。

グラフ上の日経平均先物の値は、下落と上昇を繰り返しているようなもみ合いの状態にありますが、このとき、緑色の指数平滑移動平均線の方が上昇局面では上に位置し、下落局面では下に位置しているのがわかります。

これは指数平滑移動平均EMAが直近の値を重視しているため、株価の値動きに敏感に反応しているからです。

ただし、直近の値を重視しすぎるとダマシが多くなる可能性があります。

ダマシを避けるという意味では、SMAの方がEMAよりもよいのかもしれません。

一方で、データの取扱の有無についての落差が大きすぎると、イレギュラーなデータの影響が大きくなります。

その点では、データをならして平滑的に扱っているEMAの方がSMAよりも優れていると考えられます。

このようにSMAとEMAの違いは、一長一短であり、SMAとEMAのどっちが優れているとはいえず、好みに応じて使い分ければいいと思われます。

移動平均線

さきほどの日経平均のグラフのように単純移動平均(SMA)や指数平滑移動平均(EMA)によってチャート上に描かれる指標のことを移動平均線といいます。

実際のトレードでは、日足ベースの場合、25日、75日、200日などの終値の単純移動平均線(SMA)がよく用いられます。

一方、週足ベースだと、13週、26週が多く、月足ベースだと12ヶ月や24ヶ月などが用いられます。

移動平均線の利用方法

移動平均線は、株価(ローソク足)と移動平均線の位置関係や2本の移動平均線の関係、または移動平均線の向きなどによって相場の方向性を分析するのに利用されます。

株価と移動平均の位置関係で分析する

たとえば、株価(ローソク足)と移動平均線の位置関係により分析する場合、株価が移動平均線よりも高ければ、相場は上昇局面にあり、株価が移動平均線よりも低ければ、相場は下落局面にあると判断します。

2本の移動平均線を使って分析する

また、短期と長期の2本の移動平均線の関係により分析するときは、通常、短期移動平均線が長期移動平均線よりも上方にあれば相場は上昇局面にあるとし、短期移動平均線が長期移動平均線よりも下方に位置していれば、相場は下落局面にあると判断します。

下方に位置している短期の移動平均線が長期の移動平均線を下から上に突き抜けてクロスすることをゴールデンクロスといいます。

一般的にゴールデンクロスは買いのサインとされることが多いです。

また、上方に位置している短期の移動平均線が長期の移動平均線を上から下に突き抜けてクロスすることをデッドクロスといいます。

デッドクロスは通常、売りのサインだとされているようです。

移動平均線の向きに注目する

そして、移動平均線の向きに注目する場合は、移動平均線が上向いていれば、相場は上昇局面、下むいていれば、相場は下落局面にあると判断します。

移動平均線のその他の利用方法

また、価格の移動平均以外にも、出来高やオシレーターの移動平均から、相場の状況や買われすぎ、売られすぎを判断することもあります。

たとえば、出来高の移動平均よりも当日の出来高が大きければ相場は活況であり、当日の出来高が小さければ相場は閑散としていると考えられます。(以下のリンクでは200日の出来高の移動平均に対して出来高が急増した場面を分析しています)

移動平均(SMA・EMA)と移動平均線についてのお話は以上になります。

https://biztouben.com/fx-goldencross-deadcross/

https://biztouben.com/fx-goldencross-deadcross/