1月効果とセルインメイの検証|株のアノマリー・季節性

株(日経225株価指数)の季節性

株式市場において株価は季節的に特徴のある値動きをすることがあります。このような株価の季節的な値動きのことを季節性とかアノマリー(Anomaly)といいます。

具体的な季節性の例としては、1月効果やセルインメイ(Sell in May)があります。

ここでは、株式市場の季節性について日経平均株価を対象に分析します。

1987年6月から2018年6月までの約32年間の値動きを対象に日経225指数について季節的な値動きがあるかどうかを検証します。

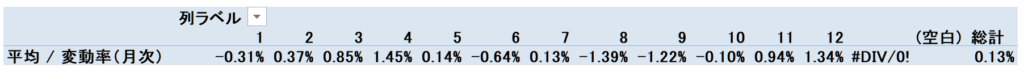

するとそれぞれの月の上昇率(下落率)は次のようになりました。

1月 下落傾向

2月 上昇傾向

3月 上昇傾向

4月 上昇傾向

5月 上昇傾向

6月 下落傾向

7月 上昇傾向

8月 下落傾向

9月 下落傾向

10月 下落傾向

11月 上昇傾向

12月 上昇傾向

表の値は日経225株価指数の月足の始値から、月足の終値にかけての変動率の各月ごとの平均値です。

検証結果によれば、月によって上昇傾向で株価が上がりやすいか、下落傾向で株価が下がりやすいかがかなりはっきりとあらわれているのがわかります。

上記の検証結果では、表の総計がプラスの値になってますので、日経平均株価は検証期間の全体では上昇の値動きでした。

しかし、実際の検証期間全体の値動きは、データの開始日である1987年6月の始値が24905円に対し、データの最終日である2018年6月の終値が22304円です。

ですので、全体では日経平均株価は下落しています。

この違いは、①全期間に渡る値動きでは、(月末にあたる)前月の終値と(月初に当たる)翌月の始値の間の変動分である月をまたいだ値動きが含まれているのに対し、上記の検証結果は月足の始値と終値の実体部分の上昇・下落のデータなので、月をまたいだ値動きが除かれているためであることと②変化率(変動率)そのもの計算式に問題があるためであることが理由だと思われます。

日経225指数の検証結果の分析

検証結果によると、日経平均株価は2月から5月が上昇傾向、8月から10月までが下落傾向、11月・12月が上昇傾向にあるようです。

特に4月や12月は平均して1%以上の上昇傾向で株は上がりやすい傾向にあり、そして8月・9月は1%以上の下落傾向で株は下がりやすいといえ、強い季節性(アノマリー)が見てとれます。

FX(東京ドル円)の季節的な値動きによる株価への影響

為替相場には季節性があります。この東京ドル円の値動きが株式市場にも間接的に影響を及ぼしているものと考えられます。

一般的に円安になれば輸出が増えるため、輸出企業の業績がプラスとなることを見込んで輸出企業関連の株を中心に株価の上昇が見込まれます。

為替はおおざっぱに見て5月から10月が円高傾向で円高になりやすく、11月から翌年の3月までが円安傾向で円安になりやすいようです。

そのため、先に検証した株価の値動きとは完全には連動していません。これはいわゆるJカーブ効果によるタイムラグなどの為替以外の要因が株価の変動に影響しているためだと考えられます。

投資法則(1月効果、セルインメイ)の検証

1月効果の検証 1月効果の効果はない!?

1月効果とは、株のアノマリーの一種であり、1月に株価が上昇しやすい現象という意味です。

上記の検証結果によれば、1月の変動率はマイナスであるため、下落傾向にあることがわかります。そのため、検証期間内では1月効果は確認できませんでした。

更に検証期間を伸ばした超長期のデータで1月効果の有効性も確認できるとされます。

ただ、最近の30年程度では1月効果の影響は薄くなっているようです。

セルインメイ(Sell in May)の検証

セルインメイ(Sell in May)とは、正確には 「Sell in May, and go away; don’t come back until St Leger day. 」といい、「5月に株を売り、9月の半ば(St Leger day)まで戻ってくるな」という意味のアメリカの株価の季節性(アノマリー)を示す投資格言です。

上記の検証結果によると6月から9月までは7月を除けば下落傾向にありましたので、セルインメイの格言は日本の株式市場においても概ね妥当するといえそうです。

もっとも、検証結果では10月も下落傾向ですので、日本株の場合、5月末に株を売り、10月まで末に株を買うのがいいのかもしれません。

https://biztouben.com/fx-dollar-month/

https://biztouben.com/fx-dollar-month/