償却原価法をわかりやすく解説|金銭債権の処理方法、償却原価法の例、金利の調整の意味

なぜ償却原価法が必要かわかりやすく解説

会計学における貸借対照表(B/S)の項目である受取手形や売掛金などの金銭債権の処理方法と特殊な処理として償却原価法という方法について具体例とともに説明します。また、なぜ償却原価法をとる必要があるのかについてわかりやすく解説します。

金銭債権の処理方法

一般的な金銭債権つまり受取手形、売掛金、貸付金その他の債権の貸借対照表価額は、取得価額から貸倒引当金を控除した金額とするとされています。

取得価額とは、取得のために支払った金額、つまり原価のことです。

ここではもともとの債権の金額(つまり額面の金額)が取得価額の意味になります。

これに対して、貸倒引当金というのは、債権のうち返ってこないと見込まれる金額のことです。

その結果、債権の貸借対照表価額は、債権の取得価額から返ってこないと見込まれる分を引いた残りの金額になります。

償却原価法の処理

一方で、特殊なケースにおける処理にあたるのが償却原価法です。

償却原価法とは、金銭債権について取得価額と債権金額が異なるときに適用される方法のことをいいます。

債権の取得価額と債権金額が異なるときに、その差額が金利の調整と認められるときは、当該差額に相当する金額を弁済期まで毎期一定の方法で取得価額に加算(または減算)する方法が償却原価法になります。

償却原価法の例

たとえば、弁済期まで5年ある債権金額100の債権を90で取得したとします。

この場合の償却原価法による処理を考えてみます。

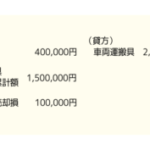

債権の取得価額90万円で、債権の金額が100万円の場合、差額は10万円になります。

この差額はそのままだと債権が返済されるとき(回収時)に、取得した金額よりも10万円多く返ってくるという形で実現することになります。

取得価額 90万円

債権金額 100万円

差額 10万円

ですが、この差額の10万円というのは、取得から返済までの間ずーっと持っていたお駄賃みたいなものですから、性格的には金利としての意味合いが強いといえます。

とすれば、最後の満期時にだけ10万円儲かったというような処理をするのではなく、債権の保有期間の間に均一に利息という形で収益を認識した方が合理的だといえることになります。

具体的には、この例の場合、1年ごとに2ずつ(差額10万円÷弁済期までの期間5年=2万円/年ずつ)取得価額に加算するという形で利息を認識するという形を取ることになります。

取得時 1年後 2年後 3年後 4年後 5年後

90 → 92 → 94 → 96 → 98 → 100

このように差額が金利として認められるときには、その差額を毎年毎年取得価額に加算するという方法が取る、このような方法を償却原価法といいます。

なので、さきほどの差額の処理は、以下のようになります。

取得価額 90万円

債権金額 100万円

差額 10万円 ←償却原価法により毎期一定額を加算

このように差額が金利の調整と認められるときは、その差額に相当する金額を弁済期まで毎期一定の方法で取得価額に加算(もしくは減算)する方法が償却原価法です。

なぜ償却原価法が必要か

つまり、なぜ償却原価法を適用するのかといえば、取得価額と債権金額の差額が金利の調整と認められるため、回収時に一度に処理するよりも、毎期一定額を加算(もしくは減算)するほうが合理的だと考えられるからです。

金銭債権と償却原価法のお話は以上になります。