減価償却の仕訳(記帳方法)|直接法と間接法|減価償却累計額の貸借対照表の資産の部の表示|固定資産の除却までの処理

減価償却の仕訳(直接法と間接法)

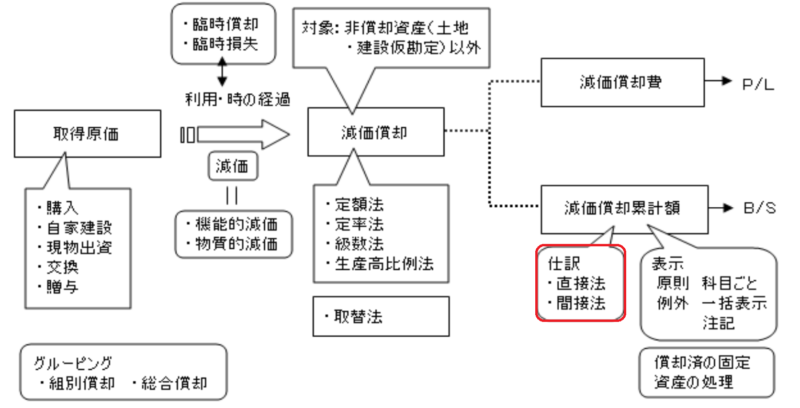

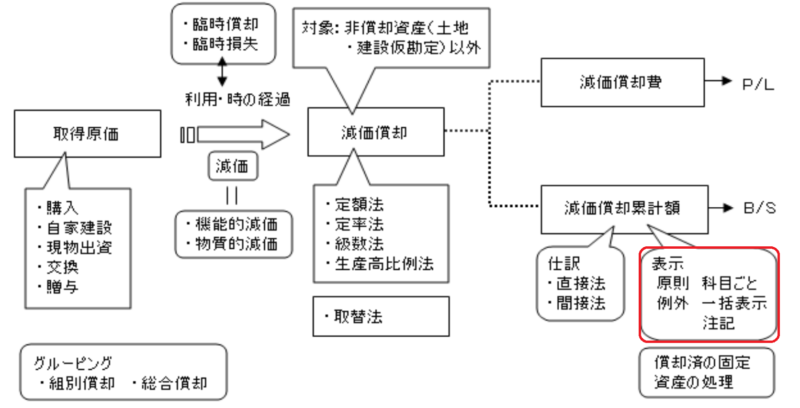

減価償却費を計上するための減価償却の記帳方法について説明します。

これは減価償却費の仕訳の方法に関するお話です。

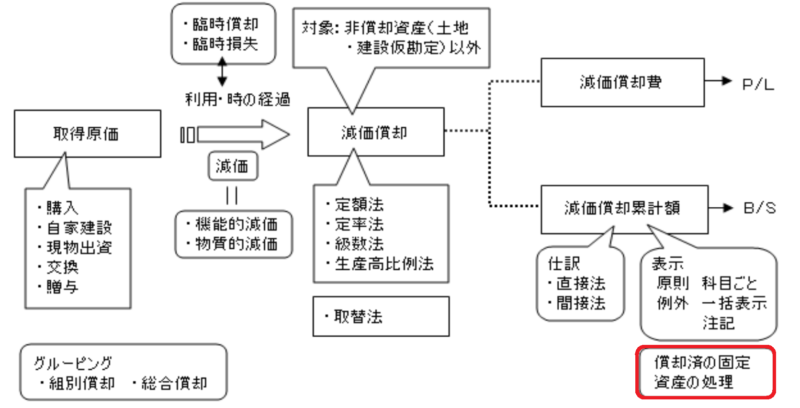

この図は固定資産の全体像をあらわす図ですが、この図では右下の「仕訳」という部分のお話になります。

減価償却の仕訳である減価償却の記帳方法には、直接法と間接法があります。

直接法の仕訳

まず、直接法とは、固定資産勘定を減価償却費の相手勘定として、固定資産勘定から減価償却分を直接減額する方法です。

この直説法では以下のような仕訳が切られます。

(借方)減価償却費 ××× / (貸方)固定資産 ×××

左側の減価償却費は、固定資産の減少分を費用として計上するものです。

そして、減価償却は固定資産の価値の減少を費用として認識するものなので、固定資産の価値の減少を表すため、仕訳の右側には固定資産がきます。

このように、貸方を固定資産とする直接法は、減価償却費が固定資産の価値の減少分であることからすれば、感覚的にはしっくりくる方法だといえます。

間接法の仕訳

これに対し、貸方の固定資産勘定の代わりに、減価償却累計額という勘定科目を使う方法が次の間接法になります。

間接法の仕訳は、このようになります。

(借方)減価償却費 ××× / (貸方)減価償却累計額 ×××

間接法とは、減価償却累計額勘定を減価償却費の相手勘定としてを用い、固定資産勘定については取得原価のまま残しておく方法です。

ですから、減価償却累計額は固定資産を減らす代わりであり、固定資産のマイナスと同じ働きと考えておけばいいといえます。

間接法による場合、固定資産は直接減らされないので、間接法では、固定資産勘定は取得原価のまま繰り越されることになります。

有形固定資産の減価償却では、この間接法が通常用いられます。

減価償却累計額の貸借対照表の資産の部の表示

この減価償却累計額が貸借対照表(B/S)で、どのように表示されるかを確認します。

固定資産の全体像の図では、右下の仕訳の隣の「表示」という部分になります。

減価償却累計額の原則的な表示方法

まず、原則として、減価償却累計額は有形固定資産が属する科目ごとに控除する形式で表示されます。

たとえば、以下のような例が原則的な方法になります。

| 建物 | 6,000 | |

| 減価償却累計額 | △2,700 | 3,300 |

建物6,000に対し、(固定資産のマイナスである)減価償却費累計額が2,700あるので、実際の建物の価値は3,300となります。

車両や工具器具備品も同様です。

| 車両 | 500 | |

| 減価償却累計額 | △150 | 350 |

| 工具器具備品 | 200 | |

| 減価償却累計額 | △80 | 120 |

どうしてこのような面倒にもみえる表示をするのかという理由を考えてみます。

建物の金額である6,000というのは取得原価のことです。

この取得原価から直接(減価償却累計額にあたる)2,700を引くと、もともといくらで買った固定資産なのかが分からなくなってしまいます。

そのため、もともとの金額である6,000というのが、分かるようにこのような表示の仕方になっているのです。

この方法が原則的な方法ですが、減価償却累計額の表示については、それ以外の例外的な方法が2つ認められています。

減価償却累計額の例外的な表示方法①

まず、1つ目の例外として、2つ以上の勘定科目について、減価償却累計額を一括して記載する方法が認められています。

| 建物 | 6,000 | |

| 車両 | 500 | |

| 工具器具備品 | 200 | |

| 計 | 6,700 | |

| 減価償却累計額 | △2,930 | 3,770 |

減価償却累計額の例外的な表示方法②

また、2つ目の例外として、有形固定資産について減価償却累計額を控除した残額のみを記載し、当該減価償却累計額を注記する方法も認められています。

| 建物 | 3,300 |

| 車両 | 350 |

| 工具器具備品 | 120 |

(注)減価償却累計額がそれぞれ控除されている

建物 2,700、車両 150、工具器具備品 80

この2つ目の例外は、明瞭性の原則における総額主義の例外になります。

明瞭性の原則とは、一般原則の1つであり、企業会計は財務諸表によって利害関係者に対し必要な会計事実を明瞭に表示しなければならないとする原則です。

この明瞭性の原則から財務諸表の表示は、原則として総額主義による記載が要請されています。

上で示した原則的な方法は、(計算の結果だけではなく、プロセス全体を示す)総額主義に合致するといえます。

これに対して、この2つ目の例外は(計算の結果だけを示す)純額主義による表示だといえます。

そのため、この2つ目の例外は、総額主義の例外にあたることになります。

これが減価償却累計額の表示になります。

会計学における償却済み資産の処理

では次に、減価償却終了後の償却済み資産の処理について考えてみます。

固定資産の減価償却において、残存価額まで償却がされたものについては、それ以上は償却されません。

このような償却が済んだ固定資産をそのまま使い続ける場合、償却済みの有形固定資産の処理が問題となります。

償却済の有形固定資産は、除却されるまで残存価額または備忘価額(例:1円)で記載されます。

除却とは、固定資産を会計的に処分することをいいます。

一方、備忘価額というのは、何かを説明します。

償却が済んで、使わなくなった固定資産は、いずれ除却されることになります。

除却されるまでの間は、残存価額のまま残しておくか、もう使わないような場合は金額を1円にして、貸借対照表(B/S)に残しておくといった処理がなされます。

償却後(残存価額のまま保有)→ 除却

償却後(簿価を1円まで切り下げて保有)→除却

このときの1円のような金額のことを備忘価額といいます。

備忘価額で記載する理由は、全額償却してしまうと、いまだ資産が存在しているにもかかわらず、帳簿上の金額である簿価がゼロになってしまい、管理上問題となるからです。

このようにいまだ資産が存在しているにもかかわらず、帳簿上の金額である簿価がゼロになってしまっている資産のことを簿外資産といいます。

簿外資産というのは、貸借対照表(B/S)に載っていない資産のことです。

このような貸借対照表(B/S)に計上されていない簿外資産を許してしまうと、貸借対照表(B/S)が会社の実態を表さないことになる上に、会社の管理の上でも、そのまま忘れられてしまうといった管理ミスにつながるおそれがあります。

そのため、償却済みの固定資産は、残存価額か備忘価額で評価されることになるわけです。

耐用年数が1年以下の固定資産の処理

長期間使用する資産が固定資産になるわけですが、使用予定期間である耐用年数が残り1年以下になった場合、どのような処理をするのかを説明します。

このような耐用年数が1年以下の固定資産については、通常の流動固定分類である1年基準(ワンイヤールール)の適用はありません。

固定資産のうち残存耐用年数が1年以下となったものであっても、流動資産とせず固定資産に含められるということになります。

https://biztouben.com/meiryousei-principle-of-clarity/

https://biztouben.com/meiryousei-principle-of-clarity/