財務諸表分析とは|目的・メリット・分類・例をわかりやすく説明

財務諸表分析とは

財務諸表分析というのは、企業の決算書である財務諸表を分析することです。

会計学における財務諸表分析について意味と計算式、図で覚える覚え方をわかりやすく説明します。

財務諸表分析の目的

この財務諸表分析は、企業内部の意思決定に役立てるために行います。

そのため、この財務諸表分析は管理会計のお話になります。

会計には、財務会計と管理会計という2つの種類があります。

外部向けの会計が財務会計、内部向けの会計が管理会計です。

財務諸表分析は、企業内部の意思決定に役立てるという内部向けの会計なので、管理会計のお話になります。

財務諸表分析の必要性

財務諸表分析は、財務諸表の計数分析ともいい、財務諸表の数値を分析するものです。

会社にお金を貸したり、投資をするときは、会社の経営状態が良いか悪いかを判断する必要があります。

そのときに、貸借対照表(B/S)や損益計算書(P/L)の数字を使って、会社の経営状態を分析するのが財務諸表分析です。

そして、この財務諸表分析は定量分析の一種になります。

定量分析というのは、数値で表せる情報の分析という意味です。

この反対は、定性分析で、数値では表せない情報の分析という意味になります。

たとえば、定性分析の例は、ヒット商品のヒットした理由を分析することなどです。

財務諸表分析は、数値で客観的に分析ができるので、定量分析の一種であり、経営分析の中心的手法であるとされます。

財務諸表分析のメリット

この財務諸表分析のメリット(長所)は、企業の収益性、安全性(支払能力)、効率性などを把握できる点です。

収益性を分析することで、会社がいくら儲かっているのかを分析できます。

また、安全性を分析することで、会社の支払い能力、つまり、会社の潰れなそうな度合いを分析できることになります。

そして、効率性の分析では、会社が持っている資産をどのくらい上手く活用して売上を上げているかが分析できます。

財務諸表比較の困難性

このような長所がある財務諸表分析ですが、財務諸表分析の結果を、そのまま他社の財務諸表分析の結果と比較するのは難しいといえます。

その理由は、採用している会計処理の方法がそれぞれ違うからです。

このことを同業種の企業の間で財務諸表を比較することと外国の企業と財務諸表を比較することにわけて考えてみます。

同業種の企業における財務諸表比較の困難性

たとえ同業種であっても、会計処理の方法が異なることが多いため、そのままでは財務諸表比較を十分に行うことは難しいとされます。

国籍の異なる企業における財務諸表比較の困難性

また、各国の会計処理の方法が異なる場合、国籍の異なる企業の財務諸表を比較することは困難となります。

以上のような財務諸表比較の困難性が存在することから、他国の企業と比較する場合はもちろん、国内の同業他社と比較する場合も、各社が採用している会計処理の方法をきちんと考慮する必要があるといえます。

財務諸表分析の分類

では、実際の財務諸表分析の手法について説明します。

財務諸表分析には大きく分類すると、収益性分析と安全性分析、効率性分析の3つがあります。

それぞれの分析で、指標の式(公式)が出てきますので、ポイントに注意しながら確認していきます。

収益性分析の指標

まずは、収益性分析の指標からです。

企業の収益性を分析するのが収益性分析です。

収益性分析は、比較的簡単です。

というのは、指標の名前が式(公式)を表しているので、名前さえ覚えれば、式を覚えたことになるからです。

指標の名前の前の方に来ているのが分母をあらわし、後ろの方に来ているのが分子をあらわします。

具体的には、売上総利益率なら、前に来ている「売上高」が分母になって、後ろの「総利益」が分子になる といった感じです。

売上総利益率

では、それを前提に売上総利益率からみていきます。

売上総利益率は、いまみたように総利益を売上高で割ったものになります。

売上総利益率は、売上総利益の売上高に対する割合であり、式では

$$売上総利益率=\frac{売上総利益}{売上高}✕100(%)$$

となります。売上総利益率は、売上総利益÷売上高に100を掛けることでパーセントであらわします。

売上総利益率の例

たとえば、売上高40,000、売上総利益14,000のケースでは、売上総利益率は、以下のように計算されます。

$$売上総利益率=\frac{14,000}{40,000}✕100(%)=35(%)$$

自己資本利益率

自己資本利益率とは、利益を自己資本で割ったものです。

自己資本は貸借対照表(B/S)の右下の純資産のことですね。

なので、自己資本利益率の定義は、利益の自己資本に対する割合になります。

$$自己資本利益率=\frac{利益}{自己資本}✕100(%)$$

この自己資本利益率は高いほうが望ましいとされています。

分子が利益なので高い方が望ましいのですが、それ以外にも自己資本利益率は企業の配当能力を示すため、この比率が高ければ、それだけ多くの配当が可能となるからです。

自己資本利益率の例

たとえば、自己資本15,000、当期純利益300のケースでは、自己資本利益率は以下のように計算されます。

$$自己資本利益率=\frac{300}{15,000}✕100(%)=2(%)$$

この例のように、自己資本利益率の分子の利益には通常、当期純利益が使われます。

総資本利益率

総資本利益率とは、利益の総資本に対する割合です。

総資本というのは、貸借対照表(B/S)の縦の合計ですね。

$$総資本利益率=\frac{利益}{総資本}✕100(%)$$

総資本利益率の例

総資本35,000、経常利益1,400のケースでは、総資本利益率は以下のように計算されます。

$$総資本利益率=\frac{1,400}{35,000}✕100(%)=4(%)$$

この例のように、総資本利益率の利益には通常、経常利益が使われます。

以上が収益性分析です。

収益性分析では、分母に売上高や総資本など規模をあらわす数字が来ることになります。

この規模に対して、利益がどのくらいなのかということをあらわしているのが収益性分析です。

安全性分析の指標

次に、安全性分析の指標についてです。

さきほどの収益性分析は、利益についてみてきました。

ですが、利益についてみているだけでは黒字倒産というおそれがあります。

黒字倒産は、利益は出ているのに手元に現金がなくて倒産してしまうことをいいます。

たとえば、一ヵ月後に売掛金の1,000万円が入ってくるけれど、いま支払うべき100万円がないような場合、そういった理由で倒産するのが黒字倒産です。

このような黒字倒産を避けるために(この会社はどれだけ安全なのかを分析してあげる)安全性分析が必要になります。

ここでは分母をしっかり覚える必要があります。

収益性分析と違って、指標の名前からは分子しか分からないので、分母を覚えておかないとわからないからです。

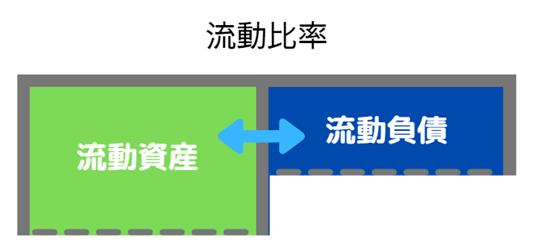

流動比率

流動比率とは、流動資産の流動負債に対する割合のことです。

この流動比率は、銀行マンがお金を貸すときに重視する指標だという理由で銀行家比率ともいいます。

$$流動比率=\frac{流動資産}{流動負債}✕100(%)$$

分母が、流動負債だというのがポイントです。

上の図は貸借対照表(B/S)の一部をあらしています。流動比率の分母が右側の流動負債で、分子が左側の流動資産になるというイメージです。

流動資産は、比較的すぐに現金に換えることができる資産です。

一方、流動負債は、負債の中でも、すぐに現金で払わなければいけないものになります。

なので、現金に近い資産で現金に近い負債をどのくらいまかなっているかを示す指標が流動比率になります。

そのため、流動比率は短期負債の支払い能力(企業の資金繰り能力)を示すとされます。

流動比率が高い ⇒ 企業の資金繰りは楽になる

流動比率が低い ⇒ 企業の資金繰りは苦しくなる

具体的には、すぐに現金で払わなくてはいけない流動負債よりも、現金化しやすい流動資産のほうが多くないと安全とはいえません。

ですから、流動負債の2倍くらい流動資産があったほうが安全だといえます。

そのため、流動比率は200%以上が望ましいとされています。

流動比率は通常200%以上が望ましい

(最低限100%以上は必要とされる)

流動比率の例

たとえば、現金及び預金2,000、受取手形10,000、売掛金6,000、有価証券1,000、棚卸資産4,000、流動負債10,000のケースでは、流動比率は以下のように計算されます。

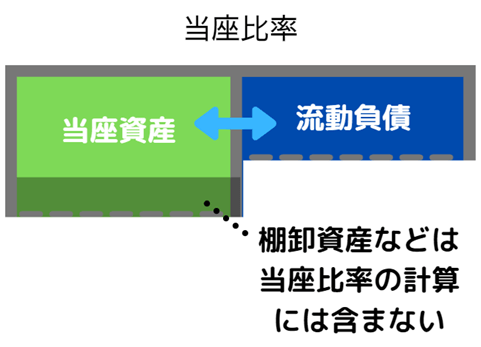

当座比率

次に、当座比率についてです。

当座比率は、当座資産の流動負債に対する割合です。

$$当座比率=\frac{当座資産}{流動負債}✕100(%)$$

さきほどの流動比率では、分子が流動資産でしたが、こちらでは当座資産になります。

当座資産というのは、流動資産から棚卸資産などを引いたもののことです。

棚卸資産は、売れないことには現金化できないので、流動資産の中でも、比較的、現金化しにくい資産です。

ですから、当座資産は、流動資産よりも現金にさらに近い資産だといえます。

その意味で、当座比率は、現金にさらに近い資産が、流動負債に比べて、どのくらいあるかを見る指標といえます。

この当座比率は、酸性化試験比率ともいいます。

中学校の理科の授業でリトマス試験紙というものが出てきました。

リトマス試験紙は、液体が酸性かアルカリ性かチェックするものです。

当座比率は会社が安全かどうかをチェックするというリトマス試験紙のような働きをするということで、酸性化試験比率と呼ばれることもあります。

当座比率の分子にあたる当座資産の定義は以下のようになります。

当座資産:現金・受取手形・売掛金など在庫品(棚卸資産)を除いた容易に現金化しうる資産

(当座資産の範囲:現金及び預金、受取手形、売掛金、売買目的有価証券)

流動資産の中で棚卸資産や経過勘定などは当座資産ではないので注意します。

上の図は当座比率のイメージです。左側の当座資産が分子になり、右側の流動負債が分母になります。

当座資産は流動資産の一部であり、棚卸資産などは当座資産には含まれません。(左側の影の部分)

この当座比率は、100%以上が望ましいとされます。

当座比率が100%を切っているということは、手持ちの現金ですぐに支払わなければいけない負債を支払うことができないことを意味しています。

そのため、当座比率は、100%以上が望ましいといえます。

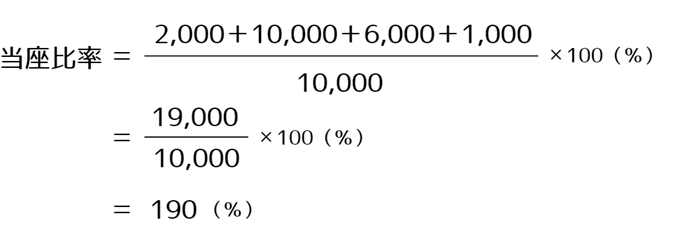

当座資産の例

たとえば、現金及び預金2,000、受取手形10,000、売掛金6,000、有価証券1,000、棚卸資産4,000、流動負債10,000のケースでは、当座比率は以下のように計算されます。

この例はさきほどの流動比率と同じ例ですが、当座比率の分子である当座資産には棚卸資産を足さないことに注意します。

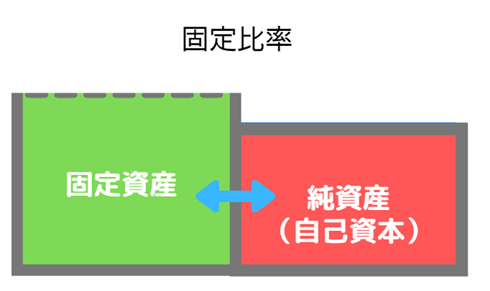

固定比率

固定比率とは、固定資産の自己資本に対する割合のことです。

$$固定比率=\frac{固定資産}{自己資本}✕100(%)$$

固定比率の分子は、固定比率という名前から、固定資産が来ることが分かります。

一方で、分母は流動比率の場合、流動負債だったので固定負債かなとも思いますが、固定負債ではなくて、自己資本なので注意が必要です。

上の図は固定比率のイメージです。左側の固定資産が分子、右側の純資産(≒自己資本)が分母になります。

この固定比率は、低いほうが望ましいとされます。

固定資産は土地や工場のようにすぐには現金にできない資産です。

これに対し、自己資本は株主に出してもらったお金とそこから得られた利益からなります。これは返す必要のないお金といえます。すぐには現金にできない資産は、返す必要のないお金で購入した方が安全だといえます。返す必要のないお金は多ければ多いほど安心ですから、固定比率は小さいほど安全ということになります。そのため、固定比率は、低いほうが望ましいとされるわけです。

固定比率は、極めて多額の固定資産を必要とする電力などの公共企業などに使用されます。

電力会社などの設備産業にとって固定資産は重要な資産です。重要な資産である固定資産を自己資本でどのくらい賄えているかを示すのが固定比率になります。そのため、固定比率は電力などの公共企業などで使用されています。

固定比率の例

たとえば、固定資産12,000、自己資本15,000のケースでは、固定比率は以下のように計算されます。

$$固定比率=\frac{12,000}{15,000}✕100(%)=80(%)$$

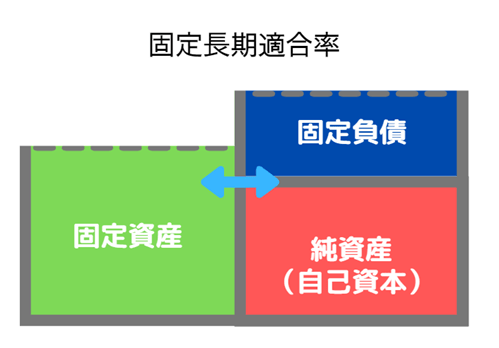

固定長期適合率

次に、固定長期適合率についてです。

固定長期適合率は、固定資産を自己資本と固定負債の合計で割ったものです。

$$固定長期適合率=\frac{固定資産}{自己資本+固定負債}✕100(%)$$

固定長期適合率は、さきほどの固定比率と分母だけが違います。

固定比率では、すぐに現金にできない資産を返す必要ないお金で購入できているかをみました。

これに対し、固定長期適合率では、返す必要のないお金のほかに(長期借入金など)すぐには返さなくていい借金である固定負債も合わせて、固定資産をまかなえているかを考えます。

貸借対照表(B/S)のブロックでイメージすると、B/Sの右側の純資産(≒自己資本)+固定負債が分母になり、左側の固定資産が分子になります。(右側の分母の部分は勘定科目でいうと社債や長期借入金から下の部分が該当します)

この固定長期適合率は、100%以下である必要があります。

固定長期適合率の例

たとえば、固定資産12,000、自己資本15,000、固定負債10,000のケースでは、固定長期適合率は以下のように計算されます。

$$固定長期適合率=\frac{12,000}{15,000+10,000}✕100(%)=48(%)$$

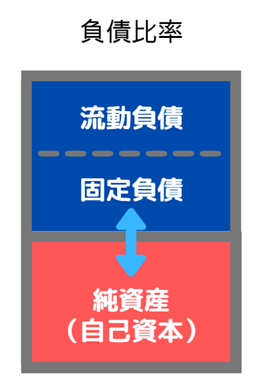

負債比率

負債の自己資本に対する割合が負債比率です。

$$負債比率=\frac{負債}{自己資本}✕100(%)$$

負債は他人資本ともいい返す必要のあるお金です。一方、自己資本は株主からの出資金やそれを元手に稼いだ利益からなり返す必要のないお金です。

返す必要のある負債が返す必要のない自己資本に対して、どれくらいの割合あるのかをみるのが負債比率になります。

上の図は貸借対照表(B/S)の右側だけを切り取ったものです。貸借対照表(B/S)の右下の純資産(≒自己資本)が分母になり、貸借対照表(B/S)の右上の負債(=流動負債+固定負債)が分子になるというのが負債比率のイメージです。

負債は小さいほどいいので、負債比率は低いほど望ましいとされます。

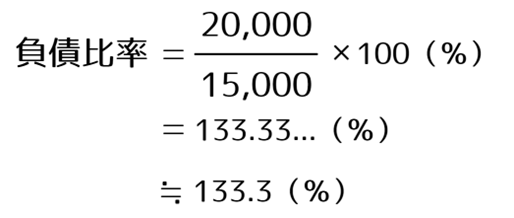

負債比率の例

負債20,000、自己資本15,000のケースでは、負債比率は以下のように計算されます。

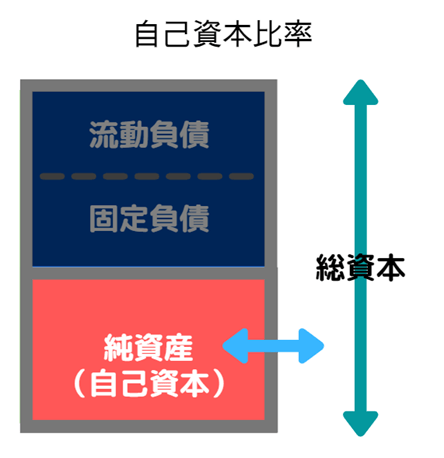

自己資本比率

自己資本比率は、自己資本を総資本で割ったものです。

$$自己資本比率=\frac{自己資本}{総資本}✕100(%)$$

総資本というのは、貸借対照表(B/S)の縦の合計です。会社全体のお金の中で、返す必要のないお金である自己資本(≒純資産)の比率を計ることで、安全性をみるのが自己資本比率になります。

上の図は貸借対照表(B/S)の右側だけを切り取ったものです。貸借対照表(B/S)の右側の縦の合計である総資本が分母になり、純資産(≒自己資本)が分子になるというのが自己資本比率のイメージです。

返す必要のないお金は多いほうがいいので、自己資本比率は、高いほど望ましいとされます。

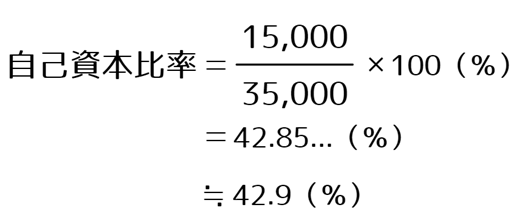

自己資本比率の例

自己資本15,000、総資本35,000のケースでは、自己資本比率は以下のように計算されます。

安全性分析については以上になります。

効率性分析の指標

次に、効率性分析の指標についてです。

効率性というのは、資産をどのくらい効率よく使って売上を上げているかということを意味します。

効率性分析の中で、主なものに回転率があります。

売上 資産 回転率

100 100 1回

200 100 2回

300 100 3回

たとえば、100の売上を100の資産で稼いだ場合、資産が1回転していると考えるとします。

そして、200の売上を100の資産で稼いだ場合、資産が2回転していると考えます。

300の売上を100の資産で稼いだ場合は、資産が3回転したことになります。

このように資産の何倍の大きさの売上を上げているのかをみるのが回転率の計算です。

ですから、売上高を資産で割ることで回転率は計算されます。

売上 資産 回転率

100 ÷ 100 = 1回

200 ÷ 100 = 2回

300 ÷ 100 = 3回

効率性分析では、どんな資産で割るかによって名前が変わってきます。

総資本回転率なら総資本で割り、棚卸資産回転率なら棚卸資産で割ることになります。

総資本回転率

総資本回転率は、売上高を総資本の金額で割った年間回転数です。

総資本は、貸借対照表(B/S)の縦の合計ですね。

$$総資本回転率=\frac{売上高}{総資本}(回)$$

このように回転率の単位は「%」でなくて「回」ですので注意します。

総資本回転率は大きいほうが望ましいとされます。

総資本回転率が大きいということは、効率性が高いということを意味し、資本は有効に使用されているといえます。一方で、総資本回転率が小さいということは、効率性が低いことになり、資本に遊びがあり、資本はあまり有効には使用されてないということになります。

棚卸資産回転率

棚卸資産回転率とは、売上高(または売上原価)を商品(棚卸資産)の金額で割った年間回転数です。

$$棚卸資産回転率=\frac{売上高}{棚卸資産}(回)$$

棚卸資産回転率は大きいほうが望ましいとされます。

棚卸資産回転率が大きいということは、効率性が高いことを意味し、棚卸資産の保有は適正であるといえます。これはいい換えると、一定の取引量を維持するのに必要な資本額(棚卸資産の額)は少ないということになります。つまり、少ない棚卸資産の額で回すことができているということです。

これに対して、棚卸資産回転率が小さいということは、効率性が低いことになり、棚卸資産の保有が大きすぎるといえます。これはいい換えれば、なかなか売れない不良在庫があるということです。

損益分岐点分析

損益分岐点分析とは、財務諸表分析の1分野です。

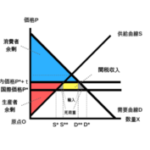

損益分岐点という言葉は、会計学以外にも経済学でも出てきますが、利益(経済学では利潤)がゼロになる点のことです。

損益分岐点では、利益がゼロになるので、入ってからお金である売上と出て行くお金である費用が同じ金額になります。

この損益分岐点における売上高のことを損益分岐点売上高といいます。

(なお、経営学でも損益分岐点売上高は財務管理論として出てきますが、経営学で出てくる損益分岐点売上高は会計学と同じものになります。)

財務諸表分析のお話は以上になります。

https://biztouben.com/cash-flow-statement/

https://biztouben.com/cash-flow-statement/